Саратовская семья-2. Сыновнее банкротство Аяцковых

- 9 дек. 2016 г.

- 5 мин. чтения

В сентябре 2016 года исполнилось 20 лет избранию на должность губернатора Саратовской области Дмитрия Аяцкова. Экс-глава региона, ныне пребывающий в должности советника аппарата советников и помощников губернатора Саратовской области Валерия Радаева, курируя вопросы аграрного сектора, занимается деятельностью местного филиала Изборского клуба и ведет жизнь скорее активного пенсионера-общественника, нежели государственного служащего. Но некоторые факты из деятельности Аяцкова и его родственников все еще могут привлечь внимание правоохранительных органов и нарушить спокойной течение его жизни. ЦЖР «Медиаликс-64» обнаружил семейные интересы Аяцковых в недавней истории преднамеренного банкротства компании «Еврострахование», которое два года работало с сельхозпроизводителями Саратовской области.

Последние несколько лет Дмитрий Аяцков регулярно выступает с патриотическими заявлениями, ностальгирует по ушедшим годам и вспоминает, что до сих пор он является «единственным всенародно избранным губернатором» Саратовщины. Зная Дмитрия Федоровича, трудно предположить, что он и его близкие смогут спокойно прозябать в бедности, живя исключительно некогда накопленным состоянием. На рубеже 1990-2000-х годов саратовский журналист-расследователь Александр Крутов публиковал в еженедельнике «Богатей» цикл статей «Саратовская семья», посвященный деятельности Аяцкова и его «ближнего круга». Теперь, годы спустя, мы решили продолжить серию статей нашего коллеги и рассказать читателям о том, чем сейчас занимается некогда самая влиятельная саратовская ячейка общества.

Агрострахование с последующим обогащением

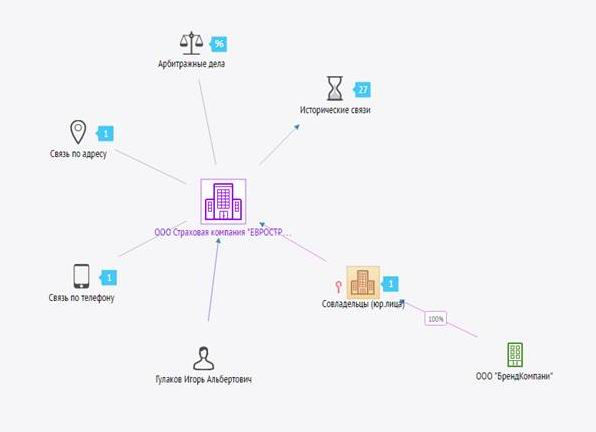

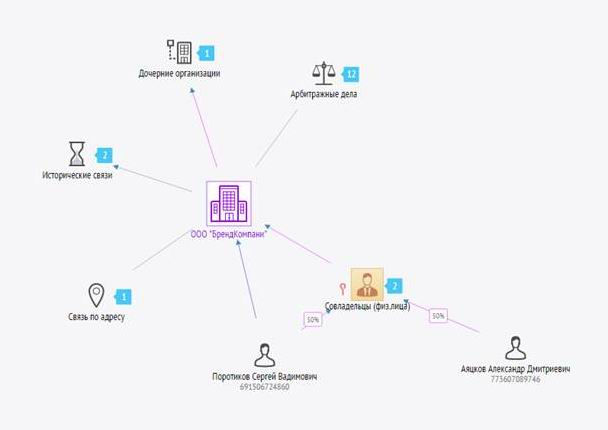

На протяжении двух лет в Саратовской области активным игроком на рынке агрострахования с господдержкой было ООО Страховая компания «Еврострахование». В рейтинге топ-20 компаний, составленном федеральным порталом «Страхование сегодня» по итогам 2013 года, фирма занимала 3-е место в области с объемом регионального рынка свыше 16 процентов, в 2014 году - 5-е место и 10 процентов привлеченных сборов. Такой «успех» компании на рынке агрострахования в регионе объясним - одним из двух совладельцев «Еврострахования» была фирма «БрендКомпани», соучредителем которой с долей 50 процентов являлся Аяцков Александр Дмитриевич, сын экс-губернатора Саратовской области. Однако финалом многообещающего бизнес-проекта стало дело о банкротстве: собрав с аграриев сотни миллионов рублей страховых взносов, компания лопнула.

В июле 2015 года оценку действиям коммерсантов дали в Центральном Банке России, отозвав у «Еврострахования» лицензию. Суд зафиксировал в своем решении потерю активов, разорение страховой компании и признаки преднамеренного банкротства. Согласно статье 196 УК РФ, такие действия могут повлечь за собой штраф или лишение свободы на срок до шести лет, но никто из предпринимателей так и не был привлечен к ответственности.

Дело №А-45-24251/2015 о банкротстве компании «Еврострахование» рассматривал Арбитражный суд Новосибирской области (по месту регистрации юрлица). Как следует из материалов, 8 июля 2015 года Банк России принял приказ № ОД-1606 о назначении в ООО Страховая компания «Еврострахование» временной администрации. Руководителем был утвержден арбитражный управляющий Илья Павликов. (член некоммерческого партнерства саморегулируемой организации арбитражных управляющих «Межрегиональный центр экспертов и профессиональных управляющих», Москва). Еще через месяц с небольшим - 13 августа 2015 года - Банк России приказом № ОД-2103 отозвал у «Еврострахования» лицензию из-за неисполнения предписаний ЦБ

Временной администрацией во исполнение статьи 183.13 Федерального закона № 127-ФЗ «О несостоятельности (банкротстве)» был проведен «анализ финансового состояния должника, по результатам которого сделаны выводы о наличии признаков преднамеренного банкротства». И, как говорится в материалах арбитражного производства, Павликов указал, что «восстановление платежеспособности, возобновление действия лицензии и продолжение деятельности невозможно».

Активы страховой компании по состоянию на 30 июня 2015 года (то есть на последнюю отчетную дату перед назначением временной администрации) превышали 312 миллионов рублей. Из них почти 200 миллионов рублей - дебиторская задолженность, 89 миллионов рублей - доля перестраховщиков в резервах и 22,3 миллиона рублей - денежные средства и их эквивалент. Однако размер обязательств «Еврострахования» (1 миллиард 587 миллионов 338 тысяч рублей) кратно превосходил активы. Львиная доля - свыше 1,4 миллиарда рублей - приходилась на страховые резервы. Еще почти 175 тысяч рублей составляли обязательства перед кредиторами.

На основании этого суд посчитал необходимым признать должника банкротом и начать процедуру конкурсного производства.

Отметим, что конкурсное производство это наиболее суровая из всех процедур, предусмотренных ФЗ «О несостоятельности (банкротстве). В отличие от наблюдения, временного внешнего управления или финансового оздоровления при конкурсном производстве останавливается любая коммерческая деятельность компании, расчеты по обязательствам прекращаются, запрещается отчуждать имущество. Все ликвидные активы продаются с конкурса, а денежные средства поступают на единый счет, формируя конкурсную массу, из которой кредиторы могут получить пропорциональное возмещение.

Вывели подчистую

Интересно, что представитель учредителя компании ООО «БрендКомпани» некая Белобородова Ю.В. в ходе арбитражного процесса возражала против заявленных требований о признании страховой компании банкротом, заявляя следующее: «У должника отсутствует задолженность по выплатам заработной платы, налогов, сборов, компенсаций, выходных пособий, а также задолженность по выплате страхового возмещения. Отсутствуют требования кредиторов. В связи с чем, по мнению учредителя, отсутствуют признаки банкротства». Но суд посчитал иначе и, как показало дальнейшее развитие событий, довод о финансовой несостоятельности компании ООО Страховая компания «Еврострахование» был более чем обоснован.

По итогам предварительного анализа финансового состояния СК «Еврострахование» назначенная Банком России временная администрация рекомендовала суду утвердить конкурсным управляющим Игоря Гулакова. Ему предстояло детально разобраться в том, сколько же денег осталось на счетах страховой компании, попытаться взыскать дебиторскую задолженность, а затем провести процедуру ликвидации компании. Первый отчет перед судом новый менеджер-ликвидатор (который пришел на место арбитражного управляющего Ильи Павликова) должен был представить до конца мая 2016 года.

Но 5 апреля 2016 года управляющий Игорь Гулаков обратился с ходатайством о прекращении банкротства. Оказалось, что у страховой компании нет средств даже на ведение процедуры (оплату судебных издержек и расходов конкурсного управляющего).

Суд на основании сведений, собранных конкурсным управляющим Игорем Гулаковым, установил «отсутствие у должника имущества, достаточного для покрытия судебных расходов, связанных с делом о банкротстве». Поэтому арбитраж счел «необходимым прекратить производство по делу о банкротстве общества с ограниченной ответственностью Страховая компания «Еврострахование» на основании абзаца 8 пункта 1 статьи 57 Закона о банкротстве». Свои выводы Фемида зафиксировала в определении о прекращении конкурсного производства.

По закону прежде, чем принимать такое определение, суд предпочел соблюсти формальности. Например, в этом случае финансировать процесс могли бы сами кредиторы компании, но этого не произошло. Видимо, никто из них просто не поверил в возможность взыскать свои деньги. В итоге контрагенты ООО Страховая компания «Еврострахование» не получили ни рубля. Учитывая, что процедура банкротства не была полноценно проведена, установить общий размер требований к страховщику невозможно. Но можно с высокой долей уверенности утверждать, что речь идет о суммах, исчисляемых сотнями миллионов рублей. Так, по данным Агентства страховых новостей, только за год, предшествующий банкротству, «сборы компании составили 1,2 миллиарда рублей, а выплаты всего 98 миллионов рублей», и «почти все сборы страховщика пришлись на агрострахование с господдержкой».

Напомним, что в отчете временной администрации фигурировал размер обязательств, превышающий 1,5 миллиарда рублей. А учитывая, что по закону кредиторы могли бы предъявлять свои требования в ходе всей процедуры банкротства страховщика, суммы претензий могли бы возрасти.

Конкурсный управляющий Игорь Гулаков, завершавший дело о банкротстве компании практически ничего не обнаружил на счетах страховщика. При том, что незадолго до назначения Банком России временной администрации руководство СК «Еврострахование» отчиталось о наличии активов на сумму более чем 300 миллионов рублей. Куда исчезли эти деньги, а также собранные средства с компаний, страховавших свои посевы в 2013-2015 годах? Любые траты в период ведения внешнего управления или конкурсного производства выносятся на утверждение арбитражному суду, который своими определениями подтверждает законность расходования средств. Но так на момент суда обнаружить пропавшие деньги не удалось, это может означать, что либо менеджмент СК «Еврострахование» вывел деньги из компании практически накануне отзыва лицензии, либо даже ранее, одновременно продолжая направлять в Банк России ложные сведения.

В пользу этой версии есть важный аргумент. Единственный, кто в суде пытался оспорить решения назначенной Банком России временной администрации и арбитражного управляющего о признании фирмы банкротом, а также настаивал на продолжении работы СК «Еврострахования» был представитель учредителя страховщика-банкрота - аяцковской фирмы ООО «БрендКомпани». Получается, что учредителей работа их дочерней страховой компании вполне устраивала, так как о пропаже активов они в суде не заявляли. Пытаясь отсрочить признание компании несостоятельной, ее хозяева лишь тянули время, делая возврат максимально сложным, но в итоге 24 мая 2016 года первое заседание по делу о банкротстве стало и последним. Было вынесено решение о признании СК «Еврострахование» несостоятельной, а официальное сообщение о ее банкротстве опубликовано на следующий день, 25 мая.

Продолжение следует…

Комментарии